- Налоговые споры

- Понятие налогового спора

- На чью сторону чаще встают судьи в налоговых спорах в 2020 году

- Причины

- Понятие правонарушения в налоговой сфере

- Критерии и классификация налоговых разногласий

- Налоговое правонарушение

- Досудебное урегулирование налоговых споров

- Виды налоговых споров

- Особенности урегулирования налоговых споров

- Налоговые судебные споры

- Последствия для налоговых споров

- Подписка на рассылку

- Налоговые споры — стадии рассмотрения и действия адвокатов

- Налоговые споры подразделяются на три категории

- Состав налогового нарушения

- Как побеждать в налоговых спорах

- Оглавление

- Досудебный способ урегулирования

- Особенности досудебного обжалования

- Судебные налоговые споры

- Что понимают под термином «налоговые споры»?

- Преимущества возможности досудебного обжалования актов проверяющих органов

Налоговые споры

Налоговые споры это распространенный вид судебных споров, довольно часто встречающийся в правоприменительной практике. Возникновение налоговых споров обусловлено правонарушениями со стороны налогоплательщиков, которые в силу незнания постоянно меняющегося законодательства, по ошибке или умышлено нарушают нормативные предписания и требования. Однако нередко причиной разногласий и споров становятся неправомерные или необоснованные действия самих налоговых органов.

Понятие налогового спора

Налоговые споры между инспекцией и налогоплательщиком выделяют в отдельную особую категорию. Отметим основные квалифицирующие характерные черты налогового спора:

предметом разбирательства всегда выступают права или обязанности налогоплательщика, возникающие в связи с исчислением и уплатой им налогов, сборов;

участниками выступают налоговый орган (или в отдельных случаях таможенный орган) и налогоплательщик (юр. лицо, индивидуальный предприниматель, физическое лицо);

налоговые споры рассматриваются с соблюдением строго определенных законом требований (как на досудебной, так и на судебной стадии). Это правило обусловлено неравным положением участников спора (частное лицо выступает против государственного органа).

С учетом вышеизложенного, налоговый спор — это столкновение противоречащих друг другу точек зрения налогового органа (таможенного органа) и налогоплательщика на исчисление и уплату налогов и сборов в конкретной ситуации, рассматриваемое строго в соответствии требованиями закона.

Теоретики налогового права классифицируют налоговые споры следующим образом:

по субъектному составу споры делят на те, которые инициировал налогоплательщик и которые возникли по инициативе налогового органа. Налогоплательщик инициирует спор, если нарушены его права при реализации налоговых правоотношений или ему вменены излишние обязанности. Налоговый орган начинает спор, чтобы побудить налогоплательщика выполнить свои налоговые обязательства, тем самым защищая интересы бюджета;

по основаниям возникновения выделяют споры, направленные на признание неправомерными ненормативных правовых актов (решений) налогового органа, или признание незаконными действий налогового органа (как правило, преследующих цель взыскать налог или штрафные санкции), или оспаривание бездействия инспекции (например, невозмещение налога, невынесение решения в установленный срок). Инспекция инициирует спор в большинстве случаев тогда, когда выявлено невыполнение налогоплательщиком надлежащим образом и в срок своих обязательств по уплате налога в бюджет;

исходя из стадии рассмотрения, выделяют досудебные споры и судебные споры.

В современном мире от налогового спора не застрахован ни один бизнес. При этом официальная статистика показывает, что в 80% судебных споров побеждают налоговые органы. Причиной этого является как «пробюджетный» настрой судебной системы, так и улучшение качества проводимых налоговиками контрольных мероприятий, изменение подхода к функционированию механизма досудебного урегулирования споров в сторону более внимательного рассмотрения поступивших жалоб.

Кроме того, в настоящее время фискальные органы стремятся к сокращению количества выездных проверок и одновременно к повышению их эффективности с точки зрения поступлений в бюджет. Также значительное внимание уделяется досудебной стадии урегулирования спора с целью снижения количества дел, переходящих на стадию судебного разбирательства.

Как отметила ФНС России, за 1-ое полугодие 2018 года на 6,9% по сравнению с 2017 годом сократилось количество решений, принятых судами по искам налогоплательщиков, по тем спорам, которые прошли через досудебное урегулирование.

Налогоплательщику также следует учитывать указанные тенденции в своей деятельности. Во-первых, внимательно анализировать каждую хозяйственную операцию с позиции потенциальных налоговых рисков. Во-вторых, при проведении контрольных мероприятий грамотно взаимодействовать с инспекцией, помогая ей установить добросовестность вашего бизнеса и корректность налогового учета. В-третьих, если налоговый спор всё же возник, грамотно отстаивать свои интересы на досудебной стадии урегулирования спора.

На каждой стадии предотвратить налоговый спор, снизить риск предъявления претензий, построить эффективную стратегию преодоления разногласий помогут налоговые юристы «Правовест Аудит». Ниже рассмотрим порядок рассмотрения споров, предусмотренный законодательством.

На чью сторону чаще встают судьи в налоговых спорах в 2020 году

В целом, по наблюдениям, Налоговое ведомство успешно реализует этот план, в последнее время судебная практика складывается не в пользу бизнеса, арбитры чаще занимают сторону ревизоров, соглашаясь с их точкой зрения.

Причины

Мне кажется, нужно говорить о целом ряде факторов, которые формируют такое соотношение побед и поражений бизнеса.

Суды зачастую не вникают в существо спора, не оценивают каким-либо образом фактические обстоятельства дела, в некоторых смыслах арбитрам проще согласиться с позицией налоговых инспекторов и не разбираться в сути конфликта. Но это не единственная причина, почему компании проигрывают.

Второй очень важный момент заключается в том, что бизнес сегодня в большинстве случаев полагает, что идти в суд вообще нет никакого смысла. То есть существует целая категория налогоплательщиков, которые не идут отстаивать свое мнение в суд.

Есть и другая категория коммерсантов, они бездействуют на уровне досудебного урегулирования, а когда приходят в суд, то по факту просят арбитров провести повторную проверку и оценить доказательства компании, которые появляются только на судебном заседании. Вполне логично, что арбитры отвечают на такие просьбы отказом: извините, мы не будем вместо налогового органа проводить мероприятия контроля, вы должны были представить все документы еще до суда, раскрыть все доказательства заранее.

Компании должны пытаться раскрывать доказательства в досудебном порядке, и подход, согласно которому компания пропускает этот этап и сразу идет за судебной защитой, вряд ли можно назвать правомерным. Аналогичное мнение было высказано в Постановлении Пленума Верховного суда РФ. В документе особо обращается внимание, что все доказательства в рамках налогового спора необходимо раскрывать на досудебной стадии. Эта процедура – одна из основополагающих. При этом, к сожалению, в судебных спорах очень часто сами ревизоры приносят новые документы на заседания.

Я обратила внимание, что если суд очень важен, например, в будущем он может сформировать негативную для ФНС судебную практику, то на слушания приходит целая команда юристов и инспекторов. Это могут быть ревизоры всех уровней, начиная с тех, кто проводил саму проверку, юристы из Регионального управления. Иногда на такие заседания приходят даже специалисты из Центрального аппарата налогового ведомства. В то же время налогоплательщики не всегда имеют возможности так же отстаивать свои права, не у всех компаний есть средства для того, чтобы их интересы представлял профессиональный налоговый юрист, нередко бывает так, что сотрудники организации собственными силами пытаются доказать свою точку зрения.

Подытоживая, могут сказать, что та тенденция, которую мы сегодня наблюдаем, при которой инспекторы чаще побеждают в судебных налоговых спорах, это именно совокупность всех факторов, о которых я сказала.

Понятие правонарушения в налоговой сфере

Налоговые правонарушения, согласно нормам налогового законодательства, это действия плательщика налогов и сборов, которые нарушают действующие нормы налогового права. Под деяниями понимаются как действия (в том числе и не осознанные), так и бездействия. Например, когда плательщик не платить вмененные ему налоги и сборы.

Несмотря на то, что действие или бездействие плательщика, в результате которого возникает налоговое нарушение, к ответственности привлечь можно не всех плательщиков и не всегда. Так, Налоговым Кодексом предусмотрен ряд ситуаций, в которых налоговое правонарушение не приводит к ответственности виновного лица.

Определение налогового правонарушения впервые было дано в 1996 году Конституционным судом РФ. Уже после этого в Налоговом Кодексе была отведена отдельная статья для определения. Налоговые правонарушения являются нарушениями, которые выявляют налоговые органы в отношении плательщика. При этом для того, чтобы за найденные нарушения наступила ответственность плательщика по нарушениям, налоговым органам необходимо доказать виновность этого плательщика.

Налоговое правонарушение признается совершенным тогда, когда налоговый орган обнаруживает это нарушение при проверке в отчетный налоговый период. При этом плательщик со своей стороны обязан только вовремя представлять на рассмотрение налоговых органов необходимую документацию.

Критерии и классификация налоговых разногласий

В зависимости от того, кто из участников начал оспаривание определенного вопроса во взаимоотношениях сторон, конфликты налогового характера разделяются на возникшие по инициативе:

- оплачивающих обязательные бюджетные платежи или сборы, агентов;

- структур таможни или ФНС.

По основанию (предмету) выделяют типы споров:

- об обязанностях, правах сторон, участвующих в налоговых взаимоотношениях (спорных);

- о законности использования нормативного документа, касающегося налогов (сборов), бездействия или неправомерных действий уполномоченных лиц.

По взимаемым суммам конфликты разделяют на связанные с:

- удержаниями прямого типа, их расчетом и выплатами;

- косвенными выплатами, их расчетом и перечислением.

Предметом требований может служить заявление о:

- признании несоответствующими закону действий контролирующей структуры;

- несогласии с отказом контролирующего органа по возврату сумм, перечисленных в излишнем размере;

- обеспечении мер;

- признании (по итогам проверки) незаконными действий ФНС;

- начислении процентов за задержку перечисления средств из бюджета.

По способу разрешения ситуации делят на:

- подлежащие судебному расследованию (в суде общей юрисдикции, арбитражном, конституционном);

- решаемые административным (досудебным) порядком.

Налоговое правонарушение

Состав налогового правонарушения включает в себя четыре элемента.

Досудебное урегулирование налоговых споров

Досудебное урегулирование налоговых споров — это процедура рассмотрения и разрешения обращений, жалоб, апелляционных жалоб на действия, бездействия и решения налоговых органов вышестоящей инстанцией внутри ведомства.

Право на обжалование действий налоговых органов в административном порядке предусмотрено, в первую очередь, Налоговым кодексом РФ (статьи 137 и 138). Кроме этого, к актуальной правовой базе по этому вопросу следует отнести:

- Постановление Пленума ВАС РФ от 30 июля 2013 года № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации».

- Информацию ФНС России «О разъяснении порядка досудебного урегулирования налоговых споров» (приведена на сайте www.nalog.ru по состоянию на 31 марта 2014 года).

С помощью досудебного порядка урегулирования налоговых споров можно:

- выразить несогласие с актом проверки и результатами мероприятий налогового контроля;

- заявить возражение на акт о выявлении фактов налоговых нарушений;

- обжаловать вступившее или не вступившее в силу решение налогового органа о привлечении к ответственности за совершение налогового правонарушения;

- обжаловать действия и бездействие налоговых органов.

Досудебное урегулирование налоговых споров — это оперативный и действенный метод разрешения конфликтов о приостановлении операций по счетам, о возложении обязанности уплатить налог, пеню, штраф, а также по иным решениям налогового органа, которые требуют быстрого реагирования налогоплательщика.

Согласно статье 139 НК РФ жалоба на решение и действие налогового органа подается в вышестоящий орган внутри ведомства, но через инстанцию, чье поведение обжалуется. Алгоритм действий в этом случае будет следующим:

- Составление жалобы, обращения, апелляционной жалобы.

- Подача документов в налоговый орган по месту регистрации налогоплательщика по почте, через интернет (на официальном сайте ФНС России, управлений по субъектам, единого портала государственных услуг) или лично по месту нахождения ведомства.

- Участие в рассмотрении жалобы в налоговом органе (по желанию заявителя).

- Получение решения по результатам рассмотрения обращения и при необходимости — обращение в суд.

Как свидетельствует практика, возможные варианты решения спора в порядке досудебного урегулирования — это:

отмена решения налогового органа о доначислении налога и санкций за его несвоевременную оплату;

вынесение решения об отказе в привлечении налогоплательщика к ответственности;

отмена решения о привлечении налогоплательщика к ответственности за совершение правонарушения;

признание действий или бездействия налоговых органов неправомерными и принятие мер по устранению допущенных ими нарушений.

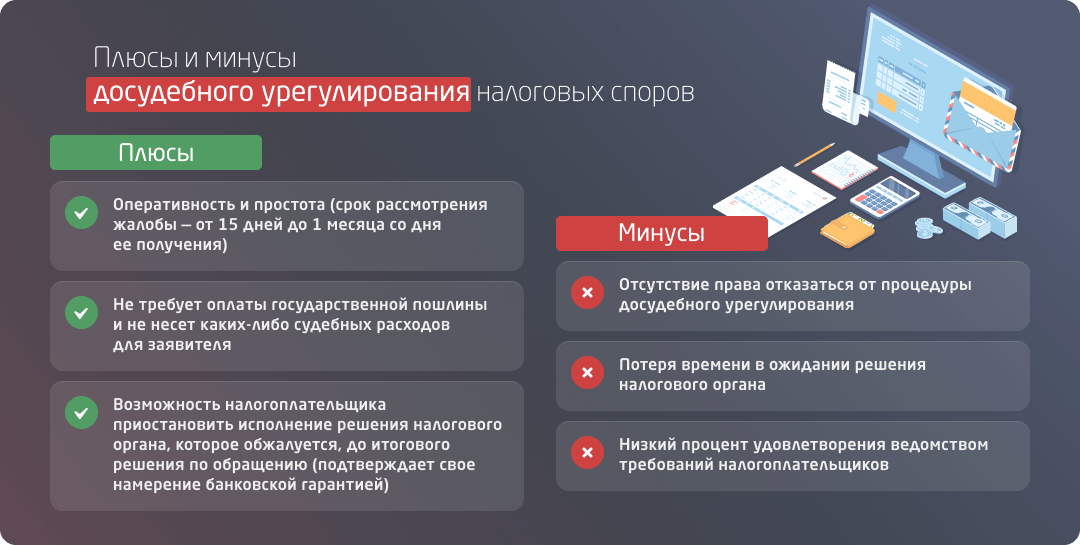

Среди плюсов процедуры досудебного урегулирования налоговых споров, безусловно, оперативность и простота. Согласно статье 140 НК РФ, срок рассмотрения жалобы и апелляционной жалобы на решение о привлечение к ответственности составляет 1 месяц со дня ее получения, а других жалоб — 15 дней. Продлить этот срок может руководитель налогового органа, но не более чем на 1 месяц и 15 дней соответственно.

Досудебное урегулирование не требует оплаты государственной пошлины и не несет каких-либо судебных расходов для заявителя. Кроме этого, Закон № 130-ФЗ закрепил возможность налогоплательщика приостановить исполнение решения налогового органа, которое обжалуется, до итогового решения по обращению. Эту процедуру заявитель инициирует самостоятельно и подтверждает свое намерение банковской гарантией.

Среди минусов досудебного урегулирования налоговых споров — отсутствие права отказаться от этой процедуры, потеря времени в ожидании решения налогового органа, а также низкий процент удовлетворения ведомством требований налогоплательщиков. В ситуации, когда досудебное урегулирование не принесло ожидаемых результатов, необходимо обращаться в суд.

Виды налоговых споров

Классификация налоговых споров — это скорее вопрос теории, чем практики. Вместе с тем, обобщение конфликтов по конкретному параметру и распределение их на группы позволяет получить наиболее полное представление о поводах, причинах и особенностях этих конфликтов. Чаще всего налоговые споры разделяют по следующим признакам:

- стороне-инициатору;

- предмету обжалования;

- содержанию требований;

- порядку рассмотрения.

В зависимости от инициатора спора выделяют:

- споры от имени налогоплательщиков;

- споры по обращениям налоговых, таможенных органов;

- споры по инициативе иных лиц, вовлеченных в налоговые правоотношения.

По предмету обжалования все конфликты условно делятся на споры о выполнении фискальных обязательств и споры о восстановлении нарушенных прав незаконными действиями государственных органов. На основании содержания требований, предъявляемых участниками конфликта, их можно разделить на споры о взыскании санкций, недействительности решений налоговых органов, возмещении убытков от незаконных действий должностных лиц.

По стадиям рассмотрения все споры делятся на:

- досудебные;

- судебные.

Особенности урегулирования налоговых споров

В процессе использования законодательных положений о сборах и обязательных бюджетных платежах (налогах) между ФНС и плательщиками нередки конфликтные ситуации, которые разрешаются в результате направления искового заявления в суд или с помощью метода досудебного регулирования.

Как бороться с фейком в налоговых спорах и возможен ли пересмотр судебных актов при обнаружении лжи?

Налоговые судебные споры

Разрешение налоговых судебных споров в суде — это процедура обжалования актов налоговых органов ненормативного характера, а также действий или бездействия должностных лиц по поводу налогов и сборов в арбитражном суде. Право на обращение в суд с налоговым спором предусмотрено в статье 138 Налогового кодекса РФ. Участникам таких споров также следует руководствоваться:

- положениями Арбитражного процессуального кодекса и Налогового кодекса РФ;

- правовыми позициями, отраженными в судебных актах Конституционного Суда РФ и Верховного Суда РФ;

- законами и подзаконными нормативно-правовыми актами, которые регулируют предмет спора.

В результате удовлетворения требований заявителя в судебном порядке решения налоговых органов по вопросам доначисления налогов, наложения штрафных санкций за несвоевременную уплату налога, привлечение налогоплательщика к ответственности, а также другим поводам могут быть признаны недействительными, а действия или бездействие — незаконными. Решение суда в пользу заявителя позволяет восстановить нарушенные права и получить возмещение ущерба.

Причины обращения налогоплательщиков в суд, как правило, следующие:

несоответствие акта налогового или таможенного органа закону или иному нормативно-правовому акту;

нарушение действиями налоговых органов прав и интересов налогоплательщиков в экономической деятельности;

возложение налоговыми органами на заявителя незаконных обязанностей;

создание налоговыми органами искусственных препятствий нормальному ведению предпринимательства и иной экономической деятельности.

Процедура разрешения налогового спора в суде состоит из таких этапов:

- получение заявителем решения налогового органа в порядке досудебного урегулирования спора;

- составление заявления;

- подача его в арбитражный суд;

- участие в судебном рассмотрении дела;

- получение на руки решения суда по предмету спора.

Согласно АПК РФ заявление по налоговому спору подается в течение 3 месяцев со дня, когда заявителю стало известно о нарушении его прав. Как правило, такие дела рассматриваются в суде в течение 3 месяцев со дня поступления, однако в особых случаях срок рассмотрения может быть продлен до 6 месяцев.

Особенность рассмотрения налогового спора в суде — наличие у заявителя жалобы, которая подавалась в порядке досудебного урегулирования спора. Такое обращение фактически является основой для искового заявления. Существенно, что при споре с налоговым органом именно последний обязан доказывать правомерность своих действий. В отношении истца в этом случае действует презумпция правомерности действий. Вариантами разрешения спора в пользу заявителя в арбитражном суде являются:

- отмена полностью или частично решения налогового органа;

- признание действия иди бездействия незаконным;

- возложение судом на налоговый орган обязанности совершить требуемые действия.

По сравнению с вышестоящим налоговым органом суд, безусловно, обладает беспристрастностью и непредвзятостью, что дает налогоплательщику больше шансов на восстановление нарушенных прав. В ходе судебного рассмотрения спора заявитель может ходатайствовать о приостановлении выполнения оспариваемого решения, банковскую гарантию в этом случае предоставлять не нужно. Вместе с тем судебный спор требует значительно большего количества затрат как материального, так и нематериального характера. Речь идет об оплате судебного сбора, судебных издержках, временных и интеллектуальных затратах.

Налоговые споры — особая категория судебных споров, которая является индикатором состояния взаимоотношений налогоплательщиков и фискальной службы. Несмотря на современные возможности стадии досудебного урегулирования, судебное обжалование решений и действий налоговых органов продолжает оставаться актуальным.

Последствия для налоговых споров

В августе вступили в силу изменения, приведшие к ликвидации ВАС РФ и передаче части его функций в экономическую коллегию нового Верховного Суда РФ. Попробуем разобраться, какие изменения ждут заявителей по налоговым спорам, какую роль будет играть Верховный Суд РФ в разрешении конкретных дел и формировании правовых позиций Юрий Воробьев, по вопросам, связанным с налогообложением.

Подробнее

Подписка на рассылку

Разбирайтесь в сложном вместе с нами. Выберите рассылки, актуальные для вас

Регистрация почти завершена. Осталось подтвердить Ваш адрес электронной почты.

На указанный Вами e-mail, было отправлено письмо для подтверждения email. Пожалуйста, перейдите в Ваш почтовый ящик и подтвердите адрес электронной почты.

Если письмо от pepeliaevgroup не пришло, проверьте папку СПАМ или попробуйте отправить письмо повторно.

Вернуться на главную

Отправить письмо повторно

Продолжая просмотр настоящего сайта, Вы соглашаетесь с использованием файлов Cookie и иных методов, средств и инструментов интернет-статистики и настройки, применяемых на сайте для повышения удобства использования сайта, а также, в определенных случаях, для продвижения работ и услуг «Пепеляев Групп», предоставления информации о предстоящих мероприятиях.

Налоговые споры — стадии рассмотрения и действия адвокатов

Даже скрупулезное соблюдение законодательства — еще не панацея от возможного конфликта с налоговыми службами, влекущего за собой налоговые споры. Поводами могут стать излишне начисленные платежи, ошибки, закравшиеся в расчеты налогов, оспаривание привлечения к ответственности, несогласие с выводами проверки и масса других случаев.

Важно в этих случаях добиваться пересмотра решений налоговиков. Если же восстановить справедливость в досудебном порядке не удалось, то действовать необходимо через суд. И стоит предварительно заключить договор с квалифицированным адвокатом по налоговым преступлениям, специализирующимся на подобных тяжбах.

Налоговые споры подразделяются на три категории

- процедурные налоговые споры, причинами которых являются допущенные, по мнению налогоплательщика, нарушения со стороны налоговой законодательно предусмотренных процедур для осуществления функций налогового контроля, рассмотрения дел и принятия решений по правонарушениям;

- споры, вызванные различием подходов к оценке фактических обстоятельств определенного события, действий налогоплательщика, проведенных им финансово-хозяйственных операций, представленных документов, связанных с налогооблагаемой деятельностью;

- споры по юридическим вопросам, обусловленные разногласиями по поводу применения некоторых норм и (или) их толкования.

Состав налогового нарушения

Под составом налогового нарушения понимается целая совокупность различных признаков, в рамках налогового законодательства, которые позволяют считать, что имеет место именно налогового нарушение со стороны участника налоговых правоотношений.

Совершение налогового правонарушения не всегда влечет ответственность участника налоговых отношений. Например, в случаях, когда при рассмотрении дела, становится известно, что никакого факта нарушения нет. То есть отсутствует состав нарушения и преступления.

Совершение налогового правонарушения еще не является основанием для наступления ответственности.

Например, если плательщику не исполнилось на момент нарушения 16 лет, то привлечь его к ответственности нельзя. Или если в ходе рассмотрения дела, не было найдено никаких доказательств виновности плательщика.

Основная задача налогового органа, который обнаружил правонарушение, заключается в изыскании доказательств вины, в противном случае к плательщику будет нечего предъявить. Поскольку плательщик не обязан доказывать свою невиновность.

Налоговые правонарушения условно по составу делятся на четыре группы: объект и субъект, объективная сторона и субъективная сторона. Объектом всегда являются гражданско-правовые отношения, которые нарушаются в результате совершения налогового преступления.

Так, если плательщик не вносит вовремя плату по налогам и сборам, то нарушаются его правоотношения с государством, поскольку плательщик не исполняет свои обязательства перед ним, не пополняет государственный бюджет.

Субъект налогового правонарушения – это плательщик, который совершил налогового правонарушение. Это может быть, как отдельный плательщик – физическое лицо, так и целая организация, индивидуальный предприниматель, должностное лицо, в результате действия или бездействия которого наступило нарушение со стороны всей организации, которую он представляет.

Объективной стороной в составе налогового правонарушения является то самое действие, которое привело к нарушению. Например, плательщик не уплатил причитающийся ему налог. Действие по неуплате является объективной стороной состава налогового правонарушения.

Под субъективной стороной понимается то, как именно было совершено нарушение. Так, выделяется две субъективные стороны: по неосторожности (в том числе и по незнанию) и осознанное.

Например, если плательщик следовал указаниям, которые в письменном виде дал ему налоговый орган, и эти требования привели к нарушению действующего налогового законодательства, то субъективная сторона состава нарушения является неосознанной.

Плательщик не умышленно совершил противоправное деяние, ответственность за которое он может и не понести. Состав налогового правонарушения подразумевает, что для доказательства факта самого нарушения должны существовать все 4 составляющие.

Виды налоговых правонарушений условно подразделяются по объекту нарушения на две категории:

- нарушения в сфере контроля (в том числе при проверке в налоговой сфере);

- нарушения, имеющие экономическую подоплеку – не уплата налогов и сборов.

Виды налоговых правонарушений необходимы для того, чтобы налоговые органы правильно изыскивали доказательства существования нарушения. Так, при нарушениях в финансовых вопросах для установления факта нарушения достаточно проверить, насколько своевременно плательщик вносил плату по причитающимся ему налогам и сборам.

Помимо условных видов нарушений в налоговой сфере, существует утвержденный перечень налоговый правонарушений по разновидностям. Ему отведена 16 Глава Налогового кодекса.

Как побеждать в налоговых спорах

В процессе ведения хозяйственной деятельности у каждого, кто занимается бизнесом, могут возникнуть разногласия с налоговыми органами. Грамотно использовать имеющиеся механизмы и отстоять позицию налогоплательщика в споре вам всегда готовы помочь налоговые юристы «Правовест Аудит». Многолетний опыт правоприменительной, в т. ч. судебной практики, глубокое знание законодательства о налогах и сборах — основа успешного ведения споров налоговыми специалистами.

Ниже мы рассмотрим понятие, особенности налоговых споров, способы их урегулирования.

Кира ТрунтаеваВедущий юрист налоговой практики, специалист по налоговому консультированию

Оглавление

Налоговые правонарушения в своем понятии уже содержат необходимые для доказательства преступления или нарушения признаки. К ним можно отнести:

- какое-либо действие или бездействие;

- виновное действие;

- нарушающее права действие;

- то деяние, за которое уже предусмотрена ответственность для лиц-участников налоговых отношений.

Так, действие по неуплате налога считается сразу и действием, и виновным действием, и нарушающим права участников отношений в налоговой сфере действием, и действием, за которое уже предусмотрена ответственность. То есть все 4 признака соблюдены.

Однако для того, чтобы налоговое нарушение признавалось совершенным, вину плательщика или участника налоговых отношений еще нужно доказать.

То есть налоговый орган самостоятельно должен изыскать все доказательства, согласно которым вина лица будет бесспорной.

Примечательно, что существуют ситуации, в которых в ходе рассмотрения дела выясняется, что плательщик остается невиновным, а налоговые органы находят ошибки в своем исполнении обязательств по контролю за исполнением налоговых норм. Так, в судебной практике имеют место ситуации, когда к плательщику предъявляется требование уплатить налог или сбор, который им уже был уплачен.

При этом налоговый орган представляет доказательства виновности плательщика, а плательщик в свою очередь представляет свои доказательства о невиновности. Например, квитанцию об уплате налога или сбора. В этом случае судебные органы всегда встают на сторону плательщика, поскольку последний исполнил свои обязательства, состава нарушения нет, признаки налогового правонарушения не были исполнены.

Призвать к ответственности невиновное в деянии лицо налоговый орган не вправе. При этом если плательщик считает себя невиновным, а налоговый орган вынес решение о его виновности, плательщик вправе обратиться в суд для восстановления своей невиновности и пересмотра дела уже с новыми доказательствами и всеми обстоятельствами.

Все признаки налогового нарушения носят нормативный характер, они прописаны на законодательном уровне, и без обнаружения признаков нарушения и выявления состава налоговый орган не вправе говорить о факте наступления налогового правонарушения и о том, что у этого нарушения есть конкретный виновник.

Досудебный способ урегулирования

С начала 2009 года законодательно (ст. 148 АПК РФ) действует досудебный вариант урегулирования разногласий между участниками налоговых отношений (плательщиком, налоговым органом, агентом). Без предварительного исполнения указанной обязательной процедуры не допускается обращение с иском в судебные органы (ст. 101 НК РФ).

Административный способ рассмотрения претензий законодательно предусмотрен при несогласии с актами, получаемыми по результатам проверок органов ФНС. Принимаемые решения касаются правонарушений налогового характера, ответственности по ним.

Выводы проверяющих структур ненормативного характера (к примеру, о запрете транзакций по счетам, об отказе возмещения НДС) могут быть оспорены в суде при отсутствии предварительного административного рассмотрения. Допускается вариант направления жалобы в вышестоящий орган и в суд одновременно.

Без досудебного порядка допускается подача иска в суд по следующим актам, выданным налоговыми органами:

- отказам (в использовании вычетов; в перечислении/зачете выплаченной (взысканной) суммы в излишнем размере);

- решениям (об аресте имущества, находящегося в собственности организации; о запрете проведения проводок (операций) по счетам в банках).

Изменения не коснулись порядка предъявления претензий, связанных с обжалованием ряда действий или бездействия со стороны должностных лиц структур ФНС (ст. 101 НК РФ).

Особенности досудебного обжалования

Общие положения, касающиеся процедуры по предъявлению претензий в отношении правовых (ненормативных) актов, действий уполномоченных лиц налоговых структур, определены в НК РФ (ст. 101, ст. 139-141).

В орган, который вынес спорное решение, апелляционную жалобу следует направить до дня вступления в силу документа со спорным пунктом. Несоблюдение срока делает невозможным применение апелляционного варианта разрешения конфликта. Получившая жалобу структура обязана в срок до 3 дней после приема заявления перенаправить материалы в вышестоящий орган.

В результате изучения полученных данных спорное решение может быть:

- оставлено без изменения, это значит, что жалоба не удовлетворяется;

- в части или в полном объеме изменено или отменено;

- отменено, но принято новое решение;

- отменено, а производство по делу прекращается.

Если в отведенный законодательно период выводы проверки не обжаловались в порядке апелляции, допускается перенаправление претензии в вышестоящий налоговый орган. Срок отправки составляет 12 месяцев после вынесения спорного решения (ст. 101, ст. 139 НК РФ). Решение готовится в течение 30 дней после получения заявления, при необходимости срок продлевается (на 15 дней). Результат доводится до плательщика в письменном виде.

Для подачи жалобы законодательно установленная форма не предусмотрена, но следует соблюсти некоторые требования, в том числе:

- претензии должны быть обоснованными и четко сформулированы;

- в виде доказательств допускается приложение документов по спорному вопросу, прецедентов из арбитражной практики, пояснений МФ РФ, подтверждающих обоснованность жалобы;

- целесообразно указание подробных контактных данных заявителя (адрес почтовый и электронный, телефонные номера);

- жалоба от организации должна подписываться руководителем компании или сотрудником, уполномоченным на выполнение определенных действий, нотариально оформленная доверенность на представительство прикладывается к жалобе.

Судебные налоговые споры

Судебный налоговый спор представляет собой процесс обращения налогоплательщика, чьи права нарушены, в суд с заявлением о признании незаконным решения, действия или бездействия налогового органа, и последующее рассмотрение этого обращения.

Право налогоплательщика на обращение в суд обусловлено обязательным соблюдением досудебного порядка обжалования.

Статьей 198 Арбитражного процессуального кодекса РФ закреплен трехмесячный срок для обращения в суд. Срок исчисляется со дня, когда лицо узнало о нарушении своего права. Для налоговых споров эта дата в большинстве случаев определяется днем получения решения вышестоящего налогового органа, вынесенного в порядке досудебного обжалования. Требования к форме и содержанию заявления в суд и прилагаемым документам закреплены в статье 199 Арбитражного процессуального кодекса РФ.

Перед тем как обратиться в суд, налогоплательщик должен оплатить государственную пошлину, представить мотивированную позицию и полный комплект документов в подтверждение своих доводов. Налоговые юристы «Правовест Аудит» прошли многолетнюю судебную практику и в своей работе учитывают все нюансы и подводные камни рассмотрения споров в судах.

Как правило, налоговые споры проходят три стадии рассмотрения в суде:

А) рассмотрение дела в суде первой инстанции.

Рассмотрев поступившее заявление, суд может удовлетворить требование налогоплательщика полностью или частично или же отказать в удовлетворении требования (также полностью или в части). Эта стадия очень важна, поскольку именно здесь формируется «каркас» дела. Именно в первую инстанцию заявитель должен представить полный комплект доказательств, подтверждающих его позицию. На следующих стадиях рассмотрения судебных споров передать в дело дополнительные документы будет затруднительно.

Если решение суда первой инстанции не обжалуется проигравшей стороной (что на практике случается очень редко), то оно вступает в силу через месяц;

Б) рассмотрение дела в суде апелляционной инстанции на основании апелляционной жалобы.

С апелляционной жалобой обращается сторона, которая недовольна решением суда первой инстанции (такой стороной может быть как налогоплательщик, так и инспекция).

Для подачи апелляционной жалобы Арбитражным процессуальным кодексом РФ предполагается месячный срок, который исчисляется с даты изготовления в полном объеме решения суда первой инстанции.

Рассмотрев жалобу, суд апелляционной инстанции выносит судебный акт в виде постановления, которым либо оставляет решение суда первой инстанции без изменения, либо отменяет его полностью или частично. Важно отметить, что вынесение постановления судом апелляционной инстанции определяет момент вступления решения по делу в законную силу;

В) рассмотрение дела в суде кассационной инстанции на основании кассационной жалобы.

Кассационная жалоба подается стороной, недовольной решением суда первой инстанции и/или постановлением суда апелляционной инстанции, в течение двух месяцев с даты вступления спорного решения/постановления в законную силу.

Суд кассационной инстанции выносит постановление, которым либо оставляет решение/постановление без изменения, либо отменяет его полностью или частично. Суд кассационной инстанции также вправе вернуть дело в суд первой инстанции для нового рассмотрения, если придет к пониманию, что обстоятельства, необходимые для вынесения обоснованного решения по существу спора, были исследованы недостаточно.

Судебное рассмотрение споров — финальная и ответственная стадия, где налогоплательщик может защитить свои права. В отличие от налогового органа, суд беспристрастен и независим, благодаря чему объективно оценивает доводы сторон. Однако, чтобы выиграть спор, налогоплательщик должен максимально полно и убедительно разъяснить суду свою позицию, представив доказательства в подтверждение своих доводов. При этом судебный спор может продлиться достаточно долго, он требует значительно больших затрат ресурсов и времени, чем досудебное урегулирование спора.

Всё это время остается открытым вопрос, по которому у налогоплательщика и инспекции возникли разногласия (за налогоплательщиком числится задолженность и пр.). Все эти обстоятельства обуславливают преимущества разрешения спора на досудебной стадии.

Обращение к налоговым юристам «Правовест Аудит» увеличит ваши шансы на положительное разрешение налогового спора. При этом чем раньше вы привлечете налогового юриста, тем полнее вы обезопасите себя от негативных последствий возникшего спора. Наши налоговые юристы помогут вам во взаимодействии с инспекцией, полностью возьмут на себя досудебное и судебное урегулирование спора.

Высокая квалификация налоговых юристов «Правовест Аудит» и их обширная судебная практика — залог того, что ваши законные интересы окажутся в надежных руках.

Что понимают под термином «налоговые споры»?

Теоретики утверждают, что всякий спор о налогах и сборах является налоговым, но не всякий конфликт с участием фискальных органов есть налоговый. Этот вида спора характеризуется такими индивидуальными признаками (особенностями):

Характером спорного правоотношения

Налоговым является только тот спор, который вытекает из властных отношений по установлению, введению и взиманию налогов и сборов в РФ, а также отношений в процессе налогового контроля и обжалования актов и действий налоговых органов.

Участниками налогового спора с одной стороны выступают налоговые и таможенные органы, а с другой — налогоплательщики (физические, юридические лица, их филиалы, представительства, обособленные подразделения) и другие лица, на которые возложены обязанности по исчислению и уплате налогов, например, кредитные организации.

Юридическим неравенством участников

Одна сторона этого спора всегда представляет интересы государства.

Протеканием в определенной законом форме (досудебного и судебного конфликта) и разрешением в арбитражном суде.

Так, в производстве арбитражных судов субъектов Российской Федерации за первое полугодие 2017 года находилось 16 815 дел, связанных с применением налогового законодательства. По сравнению с показателем за этот же период предыдущего года, количество споров незначительно увеличилось (в 2016 году в указанный период на рассмотрении в судах находилось 16 719 производств этого типа).

Согласно статистике большинство налоговых споров инициируется фискальными органами и касается взыскания обязательных платежей и санкций. В первом полугодии 2017 года суды субъектов РФ рассмотрели 10 856 таких дел, а в 2016 году — 10 047. При этом требования истцов по данным спорам были удовлетворены только в 1/3 рассмотренных случаев.

Преимущества возможности досудебного обжалования актов проверяющих органов

Порядок разрешения споров административным методом отличается оперативностью и простотой исполнения, не содержит регламентирующих норм или процедур.

Нет необходимости оплачивать государственную пошлину за рассмотрение проблемной ситуации.

При отказе по претензии налогоплательщик получает четкое изложение позиции вышестоящей структуры по своей жалобе. Подобная информация позволит истцу более качественно подготовиться к судебному процессу (в случае направления искового заявления в суд).

Использование апелляционного метода не только разгружает работу арбитражных судов, но и повышает эффективность и качество взаимоотношений налоговых структур и плательщиков.

Важно! Заявитель имеет возможность отозвать поданную жалобу, пока решение по ней еще не принято (ст. 140 НК РФ). Повторная подача претензии по тому же основанию не предусмотрена законодательно (ст. 139 НК РФ).

Под досудебным урегулированием споров понимается установленный законом порядок обжалования налогоплательщиком решений, действий, бездействия инспекции в вышестоящий налоговый орган и последующее принятие и рассмотрение поступивших жалоб.

В настоящее время прохождение этапа досудебного урегулирования споров является обязательным условием для дальнейшего отстаивания своих прав в судебном порядке (п. 2 ст. 138 НК РФ).

Досудебное урегулирование споров регламентируется главой 19 НК РФ. Осуществляется оно посредством подачи налогоплательщиком жалобы в вышестоящий налоговый орган. Основанием для подачи жалобы выступают решения, действия, бездействие налогового органа, которые нарушают права налогоплательщика.

Налоговый кодекс устанавливает два формата обжалования, исходя из факта вступления решения инспекции в силу и предмета оспаривания:

апелляционная жалоба подается на решение налогового органа о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения. Апелляционное обжалование может быть произведено до того момента, как обжалуемое решение вступит в силу, т.е. в месячный срок со дня получения его налогоплательщиком;

просто жалоба подается при оспаривании остальных решений, действий и бездействия инспекции, в том числе решений о привлечении к ответственности/отказе в привлечении к ответственности, вступивших в законную силу. Жалоба может быть подана в течение одного года со дня, когда налогоплательщик узнал или должен был узнать о том, что его права нарушены. Как правило, этот момент определяется датой получения налогоплательщиком неправомерного решения или датой совершения инспекцией действия, нарушающего налоговое законодательство, или с даты наступления срока для выполнения инспекцией предусмотренных законом обязанностей (при обжаловании бездействия);

Для жалобы/апелляционной жалобы предусмотрена обязательная письменная форма.

Налогоплательщик может подписать её сам или передать эти полномочия представителю. Основные требования к жалобе определены ст. 139.2 НК РФ. Вместе с жалобой налогоплательщик также может представить дополнительные документы. Жалоба предназначена для рассмотрения вышестоящим налоговым органом (чаще всего это Управление ФНС России по региону).

Вместе с тем закон предусматривает, что направить её нужно в ту инспекцию, которая вынесла спорное решение, совершила незаконное действие или допустила неправомерное бездействие. Получив жалобу, инспекция в течение трех дней передает её, а также все документы по спору в вышестоящий налоговый орган.

НК РФ определяет право вышестоящего налогового органа вынести одно из следующих решений по итогам рассмотрения жалобы:

отказать в удовлетворении требований жалобы;

удовлетворить требования налогоплательщика и отменить решение налогового органа (полностью или частично); признать незаконными действия, бездействие инспекции.

Вышестоящий орган также вправе самостоятельно вынести решение по существу спора.

Не следует преуменьшать важность досудебного урегулирования споров при отстаивании налогоплательщиком своих прав. Эта стадия является обязательным этапом защиты прав налогоплательщика, без которого невозможно дальнейшее обращение в суд. Кроме того, досудебное урегулирование споров — далеко не формальная процедура.

ФНС России стремится уменьшить количество споров, доходящих до суда, а также снизить процент отмены решений налоговых органов на стадии судебного обжалования. Поэтому вышестоящий налоговый орган ответственно и скрупулезно подходит к изучению жалоб, и если налогоплательщик сможет представить убедительные доводы в пользу своей позиции, может признать неправомерным действие или бездействие инспекции. Налоговые юристы «Правовест Аудит» применяют все возможности механизма досудебного урегулирования спора, отстаивая интересы своих клиентов.

Разрешение спора на досудебной стадии привлекательно своей оперативностью. Налоговым кодексом установлен месячный срок, в течение которого должна быть рассмотрена жалоба на решение о привлечении к ответственности. Срок отсчитывается с даты получения жалобы вышестоящим органом. Указанный срок может быть увеличен, но не более чем на один месяц (иными словами, максимальный срок, в который должно быть вынесено решение по жалобе не может быть больше, чем два месяца).

Жалобы по остальным категориям споров должны быть рассмотрены в течение 15 дней (этот срок вышестоящий налоговый орган также может увеличить не более чем на 15 дней).

Кроме того, чтобы обратиться с жалобой/апелляционной жалобой в вышестоящий налоговый орган налогоплательщик не должен платить государственную пошлину или же повторно собирать комплект документов, уже имеющихся у инспекции.

Отметим, что иногда сам факт подачи жалобы в вышестоящий налоговый орган приводит к самостоятельному устранению инспекцией допущенных нарушений (наиболее актуально это для ситуаций, когда обжалуется бездействие налогового органа).

Помочь грамотно подготовить жалобу, тем самым увеличив шансы на положительное разрешение спора без суда, вам помогут юристы. Обратившись к юристам «Правовест Аудит», вы передадите урегулирование своего спора в надёжные руки.