- Типичные проблемы управленческого учета

- Задачи анализа отчётности

- Горизонтальный анализ

- МЕТОД 7

- МЕТОД 2

- Горизонтальный и вертикальный анализ промежуточной бухгалтерской отчетности

- Вывод

- Можно ли с помощью единой методологии обойтись без автоматизации

- Анализируем рентабельность и финансовую устойчивость предприятия

- МЕТОД 3

- Как быстро провести анализ отчётности

- Что дает методология вместе с автоматизацией

- Анализируем платежеспособность и ликвидность предприятия

- Коэффициенты финансовой аналитики

- Коэффициенты рентабельности

- Коэффициенты задолженности

- Коэффициенты операционной эффективности

- Коэффициенты движения денег

- Типичные различия в ведении

- МЕТОД 1

- Какие показатели нужно анализировать

- Какие отчеты нам понадобятся

- МЕТОД 6

- Проверяем платежеспособность

- Как конфликт учетов влияет на бизнес

Типичные проблемы управленческого учета

Управленческий учет, не основанный на четких правилах, часто позволяет менеджменту манипулировать показателями эффективности.

Сами показатели, по которым измеряется эффективность работы, не всегда отражают реальные цели компании. Они могли быть выбраны неверно, могли устареть, и в итоге целые отделы или направления занимаются достижением совсем не того, что действительно нужно.

Понятно, что сравнивать показатели разного типа всегда непросто (например потому, что увеличивать одни из них может быть легче, чем другие), но отсутствие единого стандарта оформления и подхода к оценке прогресса усложняет задачу в разы.

Кроме того, когда заинтересованные лица отчитываются о результатах так, как сами считают нужным, они «подгоняют» реальные итоги под те, какие хотели бы получить (см. пункт 1), в итоге данные из отчетов разных отделов могут противоречить друг другу. Разобраться, кто хорошо работает, а кто плохо и почему, становится практически невозможно.

Задачи анализа отчётности

Оценка экономического состояния организации.

Выявление резервов и неэффективно используемых активов

Определение убыточных направлений деятельности

Оценка вероятности банкротства

Оценка действующей дивидендной политики

Обоснование текущей инвестиционной политики

Разработка мероприятий, улучшающих финансовое состояние организации

Главная цель внутреннего анализа форм бухотчётности — найти резервы, улучшающие платёжеспособность компании, своевременно определить и устранить ошибки планирования. Основная цель внешнего анализа — доказать рентабельность и положительную динамику развития контрагентам и инвесторам.

Важно при проведении аналитики за разные периоды деятельности предприятия использовать одну методику расчёта. Необходимо проводить комплексное исследование всех процессов, регулярно подводить итоги и корректировать работу организации исходя из полученных данных.

Горизонтальный анализ

Горизонтальный анализ позволяет сравнить два периода: месяц с месяцем, год с годом, план с фактом.

Представим, что у нас частный детский сад и мы хотим сравнить выручку за апрель и май. Так мы поймем, насколько мы выросли или просели по этому показателю за месяц. Этот метод работает и с другими показателями: операционными расходами, чистой прибылью, дебиторской задолженностью. Какие именно цифры сравнивать — зависит от задач вашего бизнеса.

Из таблицы видно, что в мае все показатели кроме кредиторской задолженности выросли. Но в этом случае «минус» играет нам на пользу: значит, мы уменьшили кредиторскую задолженность

МЕТОД 7

Сутью системы бюджетирования являются планирование и учет денежных средств и финансовых результатов деятельности организации (по различным направлениям и сферам деятельности и в целом), оперативный контроль за соблюдением этих планов (то есть сравнение проектных (плановых) и отчетных (фактических) данных), а также оперативная корректировка планов по результатам анализа выявленных отклонений.

Как правило, вначале на основе анализа рыночной конъюнктуры, возможностей и целей организации составляется бюджет продаж. Далее на основе этого бюджета различными функциональными отделами составляются другие бюджеты по каждой сфере деятельности. Например, отделу сбыта при согласовании с ПЭО целесообразно составлять следующие подбюджеты (сметы): бюджет рекламы, смету расходов на маркетинговые исследования, смету коммерческих расходов (смету расходов на деятельность отдела сбыта).

Ответственность за организацию и контроль бюджетного управления (определение состава бюджетов и последовательность их постановки в соответствии с бизнес-процессами организации; контроль за правильностью заполнения бюджетных форм, соответствием расходов утвержденным плановым лимитам, выполнением бюджетного регламента), а также за сведение всех подбюджетов в основной бюджет (бюджет движения денежных средств, бюджет доходов и расходов, бюджет по балансовому листу) целесообразно возложить на специально созданное бюро организации бюджетного управления, скомплектованное из наиболее квалифицированных работников финансового и экономического отделов.

При этом на начальных этапах внедрения бюджетирования оргструктура данного бюро может напоминать матричную, при которой его работники подчиняются как руководителям тех функциональных отделов, из которых они набраны (в которых они работают постоянно), так и руководителю проекта организации бюджетного управления, который обладает так называемыми “проектными полномочиями”. По мере завершения поэтапной постановки бюджетного управления данное бюро выделяется в независимое подразделение.

Использование приведенных в этой статье методов способно существенно улучшить финансовый контроль на предприятии.

МЕТОД 2

Для оптимизации контроля эффективности различных направлений деятельности компании целесообразно составление внутренней сегментарной отчетности по географическим районам сбыта, типам покупателей, товарным ассортиментным группам и т.д. Оперативный контроль показателей деятельности организации в этих аспектах, проведенный на основе детального анализа внутренней сегментарной отчетности, позволит вовремя предотвратить появление и рост негативных моментов, связанных с отдельными сегментами бизнеса, а также предотвратить усиление их влияния на другие сегменты, результаты деятельности организации в целом.

Например, работникам экономических служб предприятий (при участии экономистов по сбыту) целесообразно регулярно осуществлять контрольно-аналитические расчеты для определения наиболее рентабельных сегментов бизнеса, требующих сосредоточения основных ресурсов и концентрации деятельности организации, а также сегментов, требующих более продуманной сбытовой политики.

Так, вычитая переменные издержки из выручки, распределенной по сегментам (группам продуктов, рынкам или регионам сбыта, группам покупателей, каналам сбыта), можно рассчитать суммы так называемого покрытия I (выручка минус переменные издержки). Из полученных сумм покрытия I затем вычитают издержки сбыта, которые можно распределить по соответствующим сегментам (например, расходы по транспортировке готовой продукции и ее продаже в конкретных географических регионах или расходы на рекламу отдельных групп продуктов). Таким образом получается сумма покрытия II, которая участвует в расчете рентабельности продаж в разрезе сегментов бизнеса**.

Горизонтальный и вертикальный анализ промежуточной бухгалтерской отчетности

Вертикальный анализ предполагает расчет удельного веса статей отчетности в валюте баланса для того, чтобы оценить структуру средств предприятия и их источников, т. е. определить соотношение статей бухгалтерского баланса, проанализировать статистику изменения удельного веса и на основе этого спрогнозировать изменение структуры в ближайшем будущем.

Итак, рассмотрим порядок проведения вертикального анализа промежуточного бухгалтерского баланса (табл. 1) и сделаем выводы на основе полученных результатов.

Вертикальный анализ промежуточного бухгалтерского баланса за I полугодие 2016 и 2017 гг., тыс. руб.

Данные раздела «Абсолютные величины» (столбцы 3, 4 табл. 1) — это фактические данные промежуточного бухгалтерского баланса; данные раздела «Относительные величины» (столбцы 5–7) — результаты анализа удельного веса статьи в сумме баланса (например, внеоборотные активы за I полугодие 2016 г. рассчитываются так: 3215 тыс. руб. / 26 647 тыс. руб. x 100 % = 12,07 %).

Вывод

Проанализируем результаты оценки активов. Удельный вес оборотных активов превышает удельный вес внеоборотных активов в I полугодии и 2016, и 2017 года за счет высокого уровня дебиторской задолженности и запасов. С одной стороны, это необходимо, чтобы обеспечить бесперебойный производственный процесс, а с другой — требует дополнительных расходов на хранение.

Большая дебиторская задолженность говорит о ненадежности и неплатежеспособности партнеров, а также о некачественной работе предприятия с контрагентами.

Большой удельный вес денежных средств и их эквивалентов по данным I полугодия 2017 г. положительно сказывается на платежеспособности и финансовой устойчивости предприятия, характеризуя предприятие как способное расплатиться по своим обязательствам.

Перейдем к оценке результатов анализа пассивов. Первое, на что необходимо обратить в данном случае внимание, — это обязательства. В рассматриваемом примере наибольшая часть обязательств приходится на кредиторскую задолженность. Положительная тенденция — снижение задолженности на 13 % в I полугодии 2017 г. по сравнению с аналогичным периодом 2016 г.

Идеальный вариант, если наибольший удельный вес имеют собственные источники финансирования. В нашем примере такого распределения нет, в то же время отметим, что удельный вес собственных источников увеличился на 8 % за счет роста нераспределенной прибыли.

Горизонтальный анализ предполагает расчет абсолютных показателей изменения статей бухгалтерского баланса и показателей темпа прироста (снижения) в процентном отношении.

На основе данных промежуточного бухгалтерского баланса (см. табл. 1) проведем горизонтальный анализ (табл. 2).

Горизонтальный анализ промежуточного бухгалтерского баланса за I полугодие 2016 и 2017 гг., тыс. руб.

Изменения (столбец 5) рассчитываются как разница между показателями 2017 и 2016 гг. (столбец 4 – столбец 3), а тем прироста (снижения) рассчитывается как отношение изменения к значению за I полугодие 2016 г. Если значение коэффициента с минусом, показатель снизился; если значение положительное — увеличился.

Пример расчета темпа прироста (снижения) для внеоборотных активов:

(2853 – 3215) / 3215 x 100 % = –11,26 %.

Валюта баланса предприятия увеличилась на 29,26 % и составила 34 444 тыс. руб., что свидетельствует о наращивании производственного потенциала.

Аналогично результатам вертикального анализа отметим рост денежных средств и дебиторской задолженности, рост собственных средств. Все это положительно влияет на функционирование предприятия.

В то же время отмечается рост заемных источников финансирования, что может свидетельствовать о неспособности предприятия вести хозяйственную деятельность исключительно за счет собственных средств.

Можно ли с помощью единой методологии обойтись без автоматизации

Минимизировать количество ошибок и срывы сроков до определенной степени действительно можно и вручную.

Единая методология строит разные типы учета на одной базе номенклатуры и одной базе контрагентов, либо допускает минимальные и обоснованные различия (например, если организация работает в основном с юридическими лицами, то для бухучета не обязательно детализировать физлиц, можно все операции с ними проводить как операции с контрагентом «Частное лицо»).

За счет этого разные типы учета и сотрудники, отвечающие за них, начинают «разговаривать на одном языке», и если отладить процессы регулярного взаимодействия между отделами, то это улучшит ситуацию.

Но автоматизация уменьшает влияние человеческого фактора, а значит с ней ошибок еще меньше, учет еще достовернее.

Она также решает проблему дороговизны ведения учета: сотрудники не заносят одно и то же в разные системы, тратят меньше времени на сверки. Для больших компаний на длительных промежутках времени это существенно экономит средства на персонал.

правила российского бухучета уже много лет движутся по пути сближения с МСФО, некоторые типы компаний в России уже обязаны отчитываться по МСФО вместо РСБУ, у ряда других типов есть право выбора. А международные стандарты ведения учета предполагают ведение не только бухгалтерского, но и управленческого учета с помощью специализированного программного продукта.

Анализируем рентабельность и финансовую устойчивость предприятия

В международной практике (в настоящее время и многие российские предприятия) проводят относительную оценку финансовой устойчивости с помощью системы финансовых коэффициентов, которые отражают разные стороны состояния активов и пассивов предприятия.

Рассмотрим те относительные показатели, которые характеризуют проблемные стороны анализируемого предприятия, выявленные в рамках проведенного анализа, а именно сложности с заемным капиталом (сейчас это самая распространенная проблема):

Коэффициент задолженности (К4) характеризует соотношение заемных и собственных средств:

К4 = (стр. 1400 + стр. 1500) / стр. 1300 ф. 1.

Коэффициент финансовой независимости (К5) характеризует зависимость предприятия от заемных средств:

К5 = стр. 1300 / стр. 1700 ф. 1.

Коэффициент финансовой напряженности (К6) характеризует долю заемных средств в валюте баланса и отражает степень финансовой устойчивости предприятия:

К6 = (стр. 1400 + стр. 1500) / стр. 1700 ф. 1.

Расчет коэффициентов финансовой устойчивости

Как и следовало ожидать, все показатели вне зависимости от анализируемого периода ниже нормативных значений, что отрицательно характеризует предприятие. Уровень заемных средств выше уровня собственных источников финансирования, значит, предприятие сильно зависит от заемных источников.

Здесь стоит отметить снижение коэффициента задолженности, что свидетельствует о наращивании собственных средств, и коэффициента финансовой напряженности за счет уменьшения доли заемных средств в валюте баланса, что говорит об укреплении финансовой устойчивости.

Для анализа рентабельности предприятия (продукции, продаж) необходимы данные отчета о финансовых результатах (форма № 2; ф. 2), в нашем случае — промежуточного отчета за I полугодие (табл. 5).

Рентабельность рассчитывается как отношение финансового результата к издержкам и характеризует предприятие с точки зрения способности возместить свои издержки.

Промежуточный отчет о финансовых результатах за I полугодие 2016 и 2017 гг., тыс. руб.

Рассмотрим основные показатели рентабельности.

Общая рентабельность (Ро) рассчитывается как отношение прибыли до налогообложения (стр. 2300 ф. 2) к выручке от реализации продукции (стр. 2110 ф. 2):

Ро/2016 = 5879 / 39 710 x 100 % = 14,8 %;

Ро/2017 = 6227 / 94 269 x 100 % = 6,6 %.

Рентабельность продукции (Рп) — как отношение чистой прибыли (стр. 2400 ф. 2) к себестоимости продаж (стр. 2120 ф. 2):

Рп/2016 = 4703 / 33 026 x 100 % = 14,24 %;

Рп/2017 = 4982 / 83 763 x 100 % = 6 %.

Рентабельность продаж (Рв) — как отношение чистой прибыли (стр. 2400 ф. 2) к выручке от реализации (стр. 2110 ф. 2):

Рв/2016 = 4703 / 39 710 x 100 % = 11,84 %;

Рв/2017 = 4982 / 94 269 x 100 % = 5,28 %.

Основная проблема предприятия — высокие издержки на производство продукции. Все рассмотренные показатели снизились, что отрицательно характеризует предприятие.

Как видим, даже за счет значительного роста выручки (а значит, и увеличения количественного объема продаж) предприятию не удалось существенно увеличить прибыль от реализации из-за роста себестоимости продукции, особенно удельной себестоимости на единицу продукции.

МЕТОД 3

При нынешней динамике экономической ситуации необходимым условием выживания коммерческой организации является завоевание и сохранение предпочтительной доли рынка. На это и направлена оптимизация планирования продаж.

Существуют три предпосылки эффективности контроля при планировании продаж. Во-первых, планированием продаж в организации должен заниматься не планово-экономический отдел – ПЭО, как это было в условиях административно-командной экономики и до сих пор продолжает оставаться на некоторых предприятиях, а специализированное подразделение отдела сбыта или отдела маркетинга (например, экономическое бюро отдела сбыта). Планово-экономический или экономический отдел не располагает достаточной для планирования продаж информацией – ПЭО должен играть координирующую роль в планировании деятельности организации в целом.

В функции экономического отдела необходимо включить обеспечение согласованности и взаимной увязки планов функциональных и производственных служб компании, разработку планов производства по номенклатуре в масштабах фирмы в целом. Разработкой же проектов планов продаж (отгрузок) по видам продукции (ассортиментным группам) с учетом программ реализации принципиально новых и модифицированных изделий (конструкций), их согласованием со службами организации (перед подачей на согласование и утверждение в ПЭО) должно заниматься экономическое бюро отдела сбыта (или отдела маркетинга) под контролем руководителей этих отделов.

Во-вторых, основным критерием оптимальности планирования продаж в рыночных условиях является учет и соотнесение (совмещение) следующих параметров контроля:

- избранная модель развития организации (в том числе стратегия рыночной конкуренции);

- максимально возможный объем продаж, определенный на основе исследования рыночной конъюнктуры (максимально возможный объем продаж при данном уровне и соотношении различных цен и с учетом определенного состояния и тенденций развития рынка и формирующих его факторов, то есть потенциальной емкости рынка) и оценки ресурсов и потенциалов организации;

- оптимальный с точки зрения максимизации прибыли в соответствии с возможностями (потенциалами) организации объем выпуска продукции (при котором обеспечивается равенство предельного дохода и предельных издержек);

- оптимальные продуктовые программы (программы должны подвергаться контролю на оптимальность*);

- увязка планов продаж с планами производства, в том числе с оперативно-календарными графиками выпуска готовой продукции для обеспечения выполнения планов продаж и отгрузок в установленные сроки и номенклатуре, а также для формирования и увязки показателей финансовых планов организации.

При планировании продаж также следует осуществить контроль на предмет взаимовлияний (взаимодополнений или взаимозамещений) видов продукции на объемы их сбыта. Необходимо отметить и целесообразность сочетания жесткости и гибкости систем планирования: базовых ориентиров в долгосрочном планировании, с одной стороны, и корректировки краткосрочных и среднесрочных планов сбыта по мере изменения целей и условий функционирования организации – с другой. А также важность сочетания общих и вспомогательных (в разрезе рыночных сегментов и географии продаж) планов сбыта. Кроме того, должна быть разработана система оперативного контроля исполнения планов сбыта (процедуры подготовки, анализа и контроля ежедневных отчетов об исполнении планов сбыта).

В-третьих, существенным моментом является сам порядок разработки и контроля планов продаж. Отправной точкой для разработки планов сбыта в современных условиях хозяйствования должно служить комплексное исследование и прогнозирование конъюнктуры рынка, проводимое отделом (бюро, сектором) маркетинга. Назову основные задачи, которые должны быть выполнены маркетинговым подразделением фирмы для получения основы планирования сбыта:

- сбор, обработка, систематизация и анализ данных по основным конъюнктурообразующим факторам реальных (освоенных) и потенциальных (новых) рынков сбыта серийно выпускаемой и новой (планируемой к выпуску) продукции организации:

- коммерческо-экономическим, включая общую экономическую ситуацию в регионах сбыта, финансовое состояние и иные особенности покупателей, реальный платежеспособный спрос на виды выпускаемой продукции и его динамику, соотношение спроса и предложения, эластичность спроса, а также средний уровень цен, объемы поставок, технический уровень (технологии производства) и качество (потребительские свойства) конкурирующей продукции (товаров-заменителей);

- факторам конкурентной среды;

- законодательным факторам;

- факторам политической стабильности в регионах сбыта;

- социально-демографическим факторам, в том числе общественной психологии (менталитету) и предпочтениям определенных групп покупателей (сегментов рынка);

- наблюдение за деятельностью основных конкурентов и составление заключений об их возможной политике на рынке; определение новых рынков сбыта и круга потенциальных покупателей старой и новой продукции организации;

- анализ перемен в специфике требований больших контингентов потребителей;

- расчет реальной емкости освоенных и новых рынков для продукции организации;

- определение доли организации на наиболее важных рынках (для каждого вида выпускаемой продукции) и тенденций ее изменения;

- прогнозирование тенденций НТП, конкурентной среды и других конъюнктурообразующих факторов с помощью электронно-вычислительной техники;

- на основе комплексного аналитического обзора и прогнозирования рыночной конъюнктуры и формирующих ее факторов разработка краткосрочных (1- 2 года), среднесрочных (3 – 5 лет) и долгосрочных (5 – 10 лет) прогнозов потенциальной емкости освоенных и новых рынков для серийно выпускаемой и новой продукции организации в целом, а также в разбивке по отраслевым (покупательским) рынкам и по территориям (прогнозирование долей организации на рынках).

В функции руководителя маркетингового подразделения должны входить контроль и сопоставление данных по комплексному многовариантному прогнозу развития товарных рынков (в том числе прогнозу их емкости) и формирующих их факторов с целями и возможностями (потенциалами) организации: финансовыми и кадровыми, запасами сырья и материалов, наличием необходимых производственных мощностей и уровнем их загрузки, объемом производственных заделов, размещением организации по отношению к рынкам сбыта и источникам сырья, патентам и особому опыту организации, инженерно-техническим знаниям персонала, гибкости производства, условиям сбыта и развитости сбытовой сети, лобби в органах власти и иными возможностями. Такое сопоставление необходимо для разработки конкурентной стратегии, прогнозирования максимально возможного годового объема продаж продукции организации, а также для изыскания новых сфер применения выпускаемой продукции и определения возможности (целесообразности) разработки принципиально новых или модифицированных (усовершенствованных) изделий.

Руководитель маркетинговой службы представляет прогнозы по максимально возможному годовому объему продаж продукции организации начальнику экономического бюро отдела сбыта, который на основе полученных данных, а также данных анализа и прогнозирования тенденций продаж продукции организации и с учетом иных аспектов планирования продаж (точки минимума и максимума продаж и т.п.) организует разработку проектов планов продаж продукции организации. При этом общая методика, которую целесообразно применять экономическим бюро отдела сбыта, включает следующие стадии:

- На основе выявленных тенденций изменений объемов продаж с помощью экономико-статистических методов анализа и моделей прогнозирования (индексный, графический, метод группировок и т.д.) и специальных компьютерных программ составление проектов годовых, квартальных, месячных и декадных (календарных), общих и вспомогательных (по номенклатуре, ассортименту, рыночным сегментам) планов продаж.

- Контрольное сопоставление и увязка проектов с прогнозными данными по максимально возможному годовому объему продаж, а также с имеющимся портфелем заказов.

- Контрольное сопоставление и увязка подготовленных проектов с данными ПЭО по расчетам критического объема продаж (критической точки продаж) и оптимального объема выпуска продукции (рассчитанного при определенных ценах и издержках), обеспечивающего максимизацию прибыли, то есть такого, при котором предельные издержки равны предельному доходу.

Проекты планов продаж, составленных экономическим бюро, должны быть проконтролированы (и при необходимости откорректированы) руководителями отделов сбыта и маркетинга. Кроме того, проекты планов продаж должны быть трансформированы в программы реализации новых и модифицированных изделий (конструкций), разработанные руководителями отделов сбыта и маркетинга.

После этого начальником отдела сбыта проекты годовых и квартальных планов продаж должны быть согласованы с главным технологом, начальником отдела материально-технического снабжения, начальником финансового отдела и заместителем директора по коммерческим вопросам, а проекты декадных (календарных) планов продаж – с заместителем директора по коммерческим вопросам, а также с начальниками финансового и производственно-диспетчерского отделов.

После согласований проекты годовых, квартальных и месячных планов продаж начальником отдела сбыта подаются в ПЭО для контроля и утверждения (годовые, квартальные и месячные планы продаж должны утверждаются заместителем директора по экономическим вопросам, а календарные планы продаж – начальником отдела сбыта). Необходимо добавить, что при составлении планов продаж должна быть проконтролирована их увязка с планами производства, в том числе с оперативно-календарными графиками выпуска готовой продукции для обеспечения выполнения планов продаж и отгрузок в установленные сроки и номенклатуре, а также для формирования и увязки показателей финансовых планов организации.

Как быстро провести анализ отчётности

Лучший способ проведения анализа форм финансовой отчетности — использование программы бухгалтерского учета. В автоматическом режиме можно в считанные минуты сформировать любые данные для предоставления сторонним лицам и специалистам компании. Сервис 1С-Отчетность позволят грамотно вести текущую документацию, составлять и анализировать любые отчеты.

Используя данные бухотчётности и сформированной на их основе аналитики, можно оценить экономическое состояние организации, вероятность банкротства, проанализировать кредитоспособность компании и другие данные. Оперативное получение необходимых сведений позволяет принимать верные управленческие решения.

Что дает методология вместе с автоматизацией

Главный результат для бизнеса — это обычно то, что отчеты появляются быстро, содержат всю нужную информацию, и что цифрам можно верить.

Сокращение сроков подготовки документов может быть очень существенным. Например, в компании «Сити Ресторантс» (KFC, «IL Патио», «Планета Суши», Pizza Hut и др.) на работу с ежемесячной отчетностью стало уходить в 3 раза меньше времени: раньше сотрудники тратили до 30 дней, а теперь укладываются в 10. Отчеты по движению денежных средств и по доходам и расходам система формирует сама и присылает руководству еженедельно.

До обращения в компанию RDV клиент вел управленческий учет в MS Excel. Были автоматизированы процессы с помощью нескольких продуктов на базе 1С, между которыми был настроен обмен данными, и для сети федерального масштаба (89 ресторанов по всей стране, количество сотрудников — 1970 человек) это оказало такой ощутимый эффект.

Если вам знакомы проблемы, возникающие из-за разных методологий учета, и вы хотите их решить, обращайтесь в RDV за профессиональными консультациями. Специалисты компании помогут разобраться в текущих проблемах, которые тормозят ваши бизнес-процессы. При необходимости проведут оптимизацию, автоматизируют учет, бизнес-процессы и IT-инфраструктуру.

Анализируем платежеспособность и ликвидность предприятия

Чтобы оценить ликвидность предприятия, рассчитывают следующие коэффициенты:

Коэффициент абсолютной ликвидности (К1) характеризует способность предприятия погасить задолженность за счет денежной наличности:

К1 = (стр. 1250 + стр. 1170) / стр. 1500 ф. 1.

Коэффициент быстрой ликвидности (К2) характеризует способность предприятия погасить задолженность за счет денежной наличности и дебиторской задолженности:

К2 = (стр. 1250 + стр. 1170 + стр. 1230) / стр. 1500 ф. 1.

Коэффициент текущей ликвидности (К3) характеризует способность предприятия погасить задолженность за счет оборотных активов:

К3 = стр. 1200 / стр. 1500 ф. 1.

Расчет коэффициентов ликвидности

Коэффициенты ликвидности за анализируемые периоды находятся в пределах нормы. Коэффициент абсолютной ликвидности по данным за I полугодие 2016 г. = 0,10, т. е. ежедневно подлежали погашению 10 % краткосрочных обязательств, в аналогичный период 2017 г. — уже 70 %.

Значения коэффициентов быстрой ликвидности говорят о том, что предприятие способно выполнить свои краткосрочные обязательства за счет быстрореализуемых активов.

Результаты анализа коэффициента текущей ликвидности свидетельствуют о превышении оборотных активов над краткосрочными обязательствами, что позволяет сформировать запас, достаточный для покрытия долговой составляющей.

Коэффициенты финансовой аналитики

Под ликвидностью понимают возможность быстро выполнить текущие обязательства. В расчёт берутся средства, которые можно легко конвертировать в валюту. Высокий уровень — это стабильная работа компании, низкий свидетельствует о кризисе, когда затруднено выполнение текущих операций.

Существует 3 коэффициента ликвидности: быстрый, текущий и коэффициент денежных средств. Для расчёта активы делят на обязательства.

Коэффициент текущей ликвидности = Оборотные активы / Обязательства

Если при расчёте получено значение 1.0 и более — положение компании стабильно, она легко может покрыть текущие обязательства. Если значение меньше 1.0, это свидетельствует о финансовых проблемах.

Вместо оборотных активов, в формуле можно использовать краткосрочные денежные эквиваленты (дебиторская задолженность, акции, вложения), в этом случае будет вычислен показатель быстрой ликвидности. Если взять ценные бумаги и деньги (наличные и на счетах), то будет определён коэффициент денежных средств. Информацию для анализа берут из форм бухгалтерской отчётности.

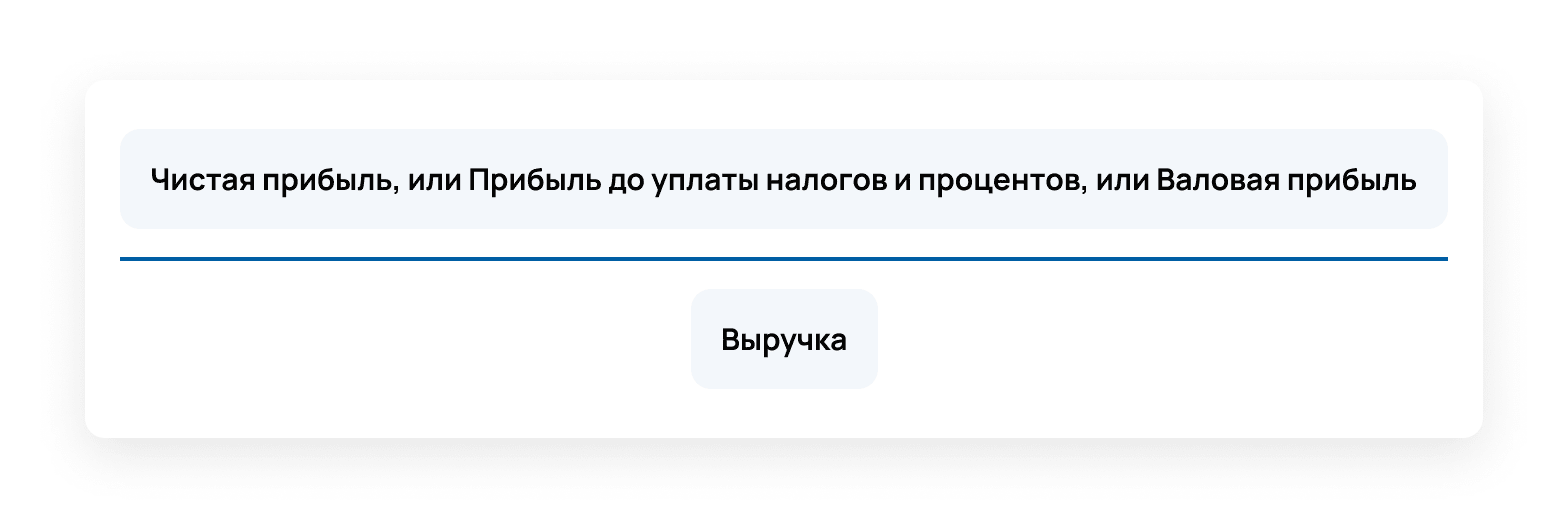

Коэффициенты рентабельности

Показателей несколько, все они определяют маржу — разницу между выручкой и затратами. Они дают подробное представление о том, насколько хорошо используются ресурсы. Позволяют выявить резервы для увеличения доходности. Особое значение имеет долгосрочная рентабельность. Она показывает степень «живучести» организации. Например, коэффициент рентабельности продаж можно рассчитать по такой формуле:

Рост показателя по сравнению с предыдущими периодами свидетельствует о том, что компания грамотно управляет расходами, увеличивая прибыль. При сравнении со средним показателем отрасли можно выявить фин. стабильность и эффективность работы организации. Снижение коэффициента относительно прошлых данных и среднего показателя по отрасли свидетельствует о фин. уязвимости.

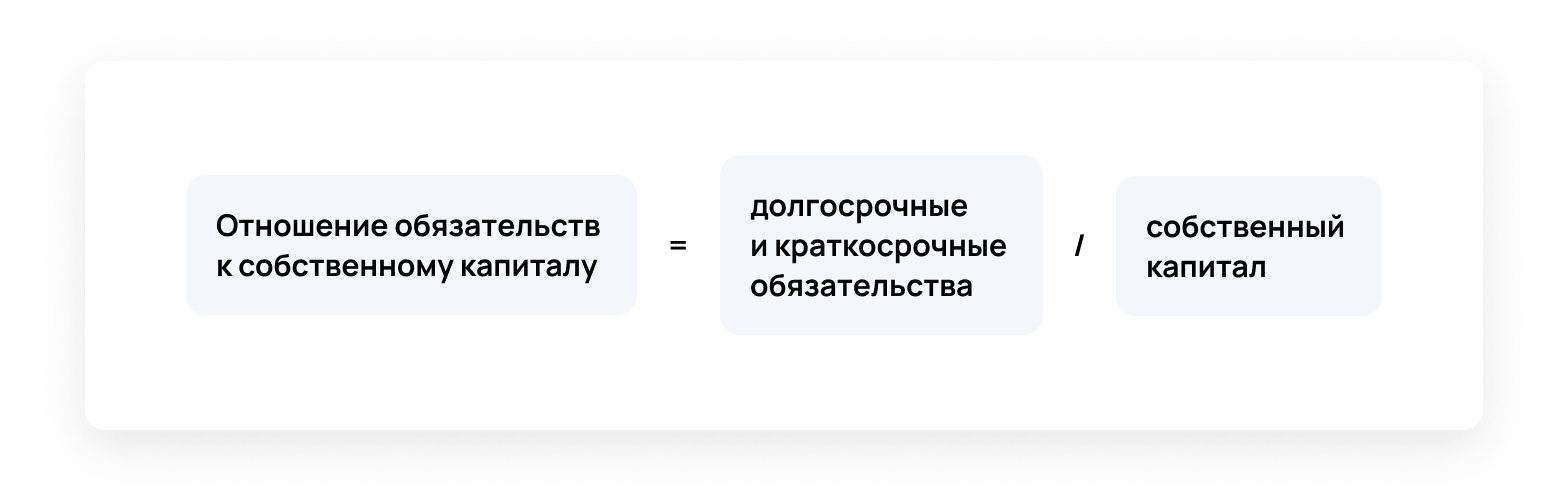

Коэффициенты задолженности

Это отношение долговых обязательств к активам организации. При расчёте учитывают краткосрочную и долгосрочную задолженность. Коэффициент позволяет выявить общую долговую нагрузку, уровень финансового риска. При анализе бух. отчётов в первую очередь рассчитываются два показателя:

Чем ниже показатель, тем стабильнее организация.

Чем ниже результат расчёта, тем меньше кредитное плечо и более надёжна позиция компании.

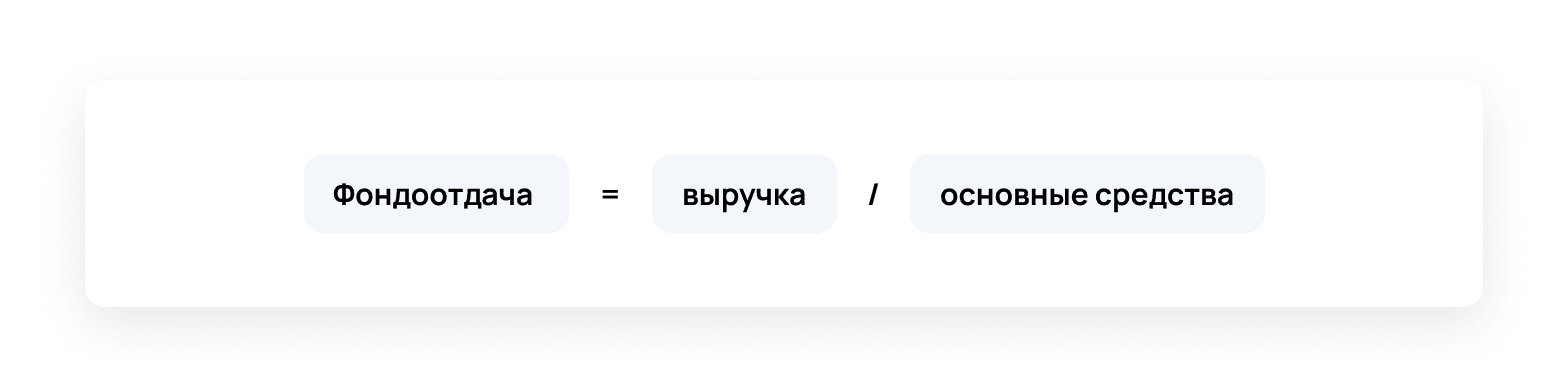

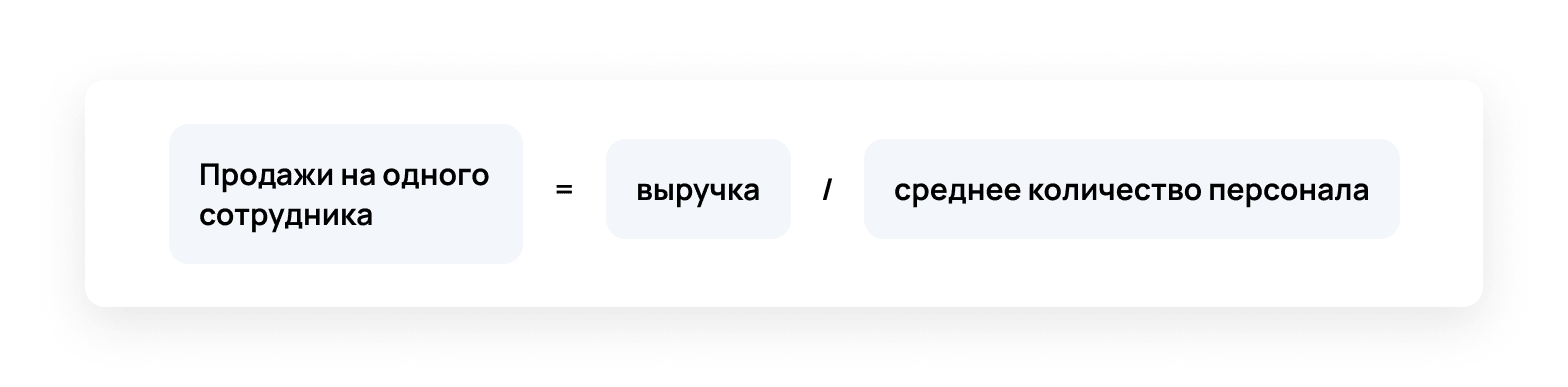

Коэффициенты операционной эффективности

Эти показатели необходимы для оценки эффективности управления, использования активов, генерации продаж, роста акционерной стоимости. Результаты сравнивают с предыдущими периодами, основанными на бух. формах отчётности. Рассматривают динамику, сопоставляют с данными конкурирующих организаций. Чем выше показатели, тем лучше работает анализируемая компания.

Среди коэффициентов операционной эффективности:

Эти коэффициенты объединяет оценка результата. Чем выше показатель, тем лучше для компании.

С этим показателем ситуация противоположная: чем результат ниже среднеотраслевого или данных за предыдущие периоды, тем лучше. Сокращение операционного цикла — признак повышения деловой активности в результате ускорения производственных процессов и оборачиваемости дебиторской задолженности.

Коэффициенты движения денег

Это индикаторы потоков финансов, свидетельствующие об устойчивости компании. Если деятельность ведётся по нескольким направлениям, то расчёт проводят по каждому из них. Можно использовать прямой и косвенный метод.

Первый подразумевает группировку дебетовых и кредитовых оборотов по сферам деятельности. Второй подразумевает корректировку чистой прибыли на сумму хоз. операций, не относящихся к денежным данным. Данные для анализа берут из форм бухгалтерских отчётов. Необходимо провести калибровку по счетам (строкам).

Покрытие процентов за кредит = (поток средств от осн. деятельности + проценты + уплаченные налоги) / проценты

Покрытие дивидендных выплат = (поток средств деятельности компании – долгосрочные обязательства) / дивиденды

Показатель финансовых поступлений = поступления от инвестиционной деятельности / (поступления от инвестиционной деятельности + поступления от фин. деятельности)

Результаты интерпретируют следующим образом:

Если показатель покрытия процентов за кредит и покрытие дивидендных выплат ниже «1», компания нуждается в привлечении капитала, собственных средств недостаточно. Чем выше значение показателя фин. поступлений, тем выше возможности развития бизнеса без привлечения средств извне.

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

Типичные различия в ведении

Для упрощения понимания не будем касаться особенностей налогового учета, рассмотрим только разницу между БУ и УУ.

В управленческом учете те же затраты могут учитываться по другому принципу, разноситься на несколько разных статей или вообще относиться к другой статье расходов. Например, то, что в бухучете — производственные расходы, в УУ может считаться общехозяйственными и списываться на управленческие.

Часто по-разному отражается амортизация имущества и расходы. Например, то, что в БУ записывается в расходы будущих периодов (РБП), в управленческом может учитываться только в том периоде, когда компания понесла затраты.

Распространенная ситуация для тех, кто работает на зарубежных клиентов, имеет филиалы в других странах или собирается выйти на новый рынок.

Помимо сложностей от одновременного автономного функционирования двух систем, обычно есть проблемы и в каждом из видов учета в отдельности.

МЕТОД 1

Во избежание злоупотреблений, а также для повышения эффективности внутреннего контроля целесообразно периодически проводить перераспределение обязанностей финансовых специалистов, имеющих квалификацию и допуск к соответствующим видам работ.

Например, целесообразно ежегодно перераспределять сотрудников бухгалтерии по эквивалентным, с точки зрения оплаты труда, участкам учета. Стоит отметить, что недостаточная квалификация не должна рассматриваться как основание не применять данную рекомендацию, если принять во внимание современные требования к бухгалтеру при приеме на работу, а также помощь перераспределяемым работникам со стороны внутренних аудиторов.

В российской практике распространение получила предметная структура организации работы бухгалтерского аппарата: отдельные группы бухгалтеров выполняют комплекс работ по определенным участкам учета (материальная группа, группа учета оплаты труда, группа учета готовой продукции и ее реализации и другие). Здесь возможны как злоупотребления в результате сосредоточения бухгалтерского контроля над определенным типом хозяйственных операций в функциях одного лица, так и ошибки в результате повышенной утомляемости от определенной монотонности работы.

Кроме того, если в организации отсутствует возможность проводить регулярные проверки работы бухгалтеров, такие ошибки могут обнаружиться несвоевременно либо вообще не обнаружиться, что чревато искажением всей отчетности. По нашему мнению, в результате периодического перераспределения обязанностей бухгалтеров будут достигнуты следующие результаты:

- снизится возможность длительных злоупотреблений;

- снизится вероятность необнаружения ошибок – в результате взаимного контроля бухгалтерами фактического состояния учета на принимаемом (передаваемом) участке;

- снизится вероятность ошибок и повысится производительность бухгалтерского труда в результате снижения утомляемости от монотонности работ на одном и том же участке учета;

- появится возможность более гибко использовать бухгалтерский персонал.

Последний пункт необходимо пояснить подробнее. Дело в том, что при работе на различных участках учета у бухгалтеров будет возможность сохранить на должном уровне квалификацию, полученную ими до прихода в данную организацию. Если же бухгалтеров придется доподготавливать для работы на новом участке, то при незначительных затратах на доподготовку эти работники станут взаимозаменяемыми, что позволит в дальнейшем более гибко их использовать.

Какие показатели нужно анализировать

Разница между поступлениями и выбытиями денег. Она всегда должна быть положительной. Отрицательная разница означает, что бизнес не генерирует живые деньги и рискует попасть в кассовый разрыв — например, замораживает их в запасах или дебиторке. Или он вообще убыточный и скоро обанкротится.

Динамика по выручке. Нужно отслеживать, как меняется выручка, и стремиться к тому, чтобы она росла.

Переменные и постоянные расходы. Сокращение расходов – главный способ увеличить маржинальность и прибыль. Если расходы не контролировать, в какой-то момент они вырастут настолько, что компания будет работать в минус.

Текущая ликвидность. Этот показатель означает способность активов быстро превращаться в деньги без потери стоимости и характеризует платежеспособность компании.

А теперь давайте разберемся, какие методы финансового анализа существуют, и как ими пользоваться.

Вертикальный анализ помогает рассчитать долю каждой статьи расходов в общих расходах компании. Этот метод можно сравнить с яблоком. Одна долька яблока — это затраты на маркетинг, вторая — на производство, третья — на аренду, четвертая — на зарплату сотрудников. При этом дольки будут разного размера.

Если от месяца к месяцу доля какого-то типа расходов сильно изменилась, нужно искать причины этих изменений. Возможно, мы стали тратить больше денег на обучение персонала. Или поставщик повысил цены на канцелярские товары.

Долю расходов нужно считать не только от общих расходов, но и от выручки. Особое внимание в этом случае нужно уделить переменным расходам.

Например, выручка нашего детского сада в апреле – 1 млн. Эти деньги мы получили, продав 40 абонементов по цене 25 тыс. 100 тыс. от выручки составили расходы на питание, их доля в этом случае – 8,3%. В мае цифры изменились: выручка – 1,2 млн (48 абонементов), расходы на питание – 150 тыс. (12,5%).

В этот момент мы должны спросить себя, почему мы стали тратить на питание в 1,5 раза больше, хотя количество детей увеличилось незначительно. Возможно, выросли цены на продукты. Но мы, как компания, этот рост цен учитываем? Мы пересматриваем прайс на свои услуги, чтобы этот рост компенсировать? Или мы стали чаще списывать продукты, потому что не успеваем до истечения срока годности “скормить” все нынешним клиентам. Тогда нужно подумать, как а) закупать меньше продуктов или б) увеличить количество детей в саду, чтобы еда не пропадала.

Запомните: чем меньше переменные расходы, тем больше маржинальность.

Какие отчеты нам понадобятся

Чтобы провести финансовый анализ, нужны цифры по работе компании. Все они — в трех главных отчетах: ДДС, ОПиУ и баланс.

Отчет о движении денег (ДДС) показывает всё про деньги: сколько их поступило и откуда, сколько ушло и куда, сколько денег прямо сейчас лежит на всех ваших счетах.

Отчет о движении денежных средств в Гугл-таблицах

Отчет о прибылях и убытках (ОПиУ) показывает, сколько чистой прибыли заработала компания: сколько выручки получила, какие расходы понесла, с какой эффективностью сработала на каждом этапе формирования прибыли.

Упрощенный отчет о прибылях и убытках

Баланс — это вообще главный отчет всего бизнеса. Он показывает собственный капитал, структуру активов и пассивов. Простыми словами: насколько богата компания и за чей счет она живет.

Баланс в Гугл-таблицах

МЕТОД 6

Структура досье на покупателей (заказчиков) должна разрабатываться одним из руководителей отдела сбыта (например, заместителем начальника отдела сбыта по управлению сбытом). Форма досье должна утверждаться заместителем директора по коммерческим вопросам по представлению начальника отдела сбыта. Формирование досье на заказчика целесообразно возложить на начальника договорно-правового бюро отдела сбыта (договорно-правовое бюро должно аккумулировать информацию по аспектам взаимоотношений с покупателями).

Досье представляет собой выраженную в утвержденной форме внутреннего учета (здесь форма учета- определенным образом выраженная система данных, включающая документы, материалы, файлы и системно построенные формуляры) структурированную совокупность всех имеющихся данных о заказчике (покупателе), включая:

- все реквизиты заказчика, в том числе его наименование, адрес (юридический и фактический) и телефон (факс), платежные реквизиты;

- данные по должностным лицам заказчика, принимающим решения по тем или иным пунктам договоров (то есть влияющим на закупки);

- дата и результаты предварительных переговоров;

- данные по результатам анализа финансового состояния и надежности (деловой порядочности);

- данные по всем заключенным с заказчиком договорам и их фактическому исполнению, в том числе оперативные данные по полноте и своевременности отгрузок, по соотношению фактического и критического уровней дебиторской задолженности, по расчетам за продукцию;

- данные по проведенной работе по инкассации просроченной дебиторской задолженности (звонки, уведомления, личные посещения, взыскание долгов через специализированные агентства, продажа долгов);

- данные по сверкам дебиторской задолженности (по сведениям, полученным из расчетного бюро финансового отдела);

- данные по спорам (в части претензионной и судебной работы);

- статистические данные по частоте заключения и преимущественным срокам договоров, по выполнению заказчиком договорных обязательств (платежная и договорная дисциплина) и другие возможные данные по аспектам взаимоотношений организации и заказчика.

Досье (или база данных) должно регулярно пополняться в соответствии с новыми сведениями о клиенте.

Такое досье служит для контроля покупателя на предмет его надежности и финансовой устойчивости, соблюдения им договорной дисциплины, а также для контроля выполнения договорных обязательств самой организацией-продавцом. Начальник договорно-правового бюро отдела сбыта должен осуществлять надзор на предмет соблюдения порядка ограниченного доступа к документам, материалам и файлам, образующим вышеуказанное досье, а также обеспечивать их сохранность.

Проверяем платежеспособность

Коэффициенты – это показатели, которые рассчитываются на основе финансовой отчетности. У каждого коэффициента есть нормативный показатель. Сравнивая свои показатели с нормативными или с отраслевыми, можно понять, насколько платежеспособной и финансово устойчивой является компания.

Коэффициентов существует огромное множество, каждая компания считает что-то свое. Но есть общепризнанные показатели, которые нужно рассчитывать в любом бизнесе:

- Коэффициент текущей ликвидности. Показывает способность компании погашать краткосрочные обязательства за счет оборотных активов. Оборотные активы – это запасы или деньги, которые компания использует в течение года.

- Коэффициент абсолютной ликвидности. Показывает, какую долю краткосрочной задолженности компания может погасить за счет денежных средств.

- Коэффициент финансовой устойчивости. Говорит о способности компании оставаться платежеспособной в долгосрочной перспективе.

- Коэффициент финансовой независимости. Характеризует независимость предприятия от заемных средств.

- Рентабельность активов. Показывает, насколько эффективно компания использует свои активы и сколько прибыли на них зарабатывает.

- Рентабельность собственного капитала. Показывает, какой процент годовых бизнес приносит собственнику.

В таблице ниже найдете рекомендуемое значение каждого коэффициента и формулы для расчетов.

Обозначения в таблице: ДЗ – дебиторская задолженность, КЗ – кредиторская задолженность, КО – краткосрочные обязательства, ДО – долгосрочные обязательства, СК – собственный капитал, ЧП – чистая прибыль, Валюта баланса – сумма актива или пассива

Бывает, что в бизнесе все хорошо: деньги есть, прибыль есть. Но если компания не отслеживает свои показатели и при этом активно пользуется кредитами, она может легко просмотреть такую вещь, как зависимость от заемщиков. То есть, заемного капитала становится больше, чем собственного, и компания уже принадлежит кредиторам.

Например, количество клиентов в детском саду растет, мы покупаем соседнее помещение на кредитные деньги. Вроде прибыль мы получаем, но при этом у нас падает коэффициент финансовой независимости.

Чтобы вернуть этот показатель к нормативному, мы можем погашать кредиты более крупным шагом. Или мы можем заложить в стратегию, что больше мы не будем расширяться, пока мы не дотянем показатель хотя бы до нижней границы. А когда продолжим расширение, будем делать это уже за свои деньги. Т.е. отслеживая все эти коэффициенты в динамике, мы сможем держать руку на пульсе и предупреждать проблемы в бизнесе.

Рассчитывать на какой-то один метод финансового анализа неправильно. Нужно применять совокупность всех этих методов, только так можно составить полноценную картину и всесторонне оценить финансовое состояние и перспективы бизнеса.

Исходя из финансовых целей вашей компании, сфокусируйтесь на нужных показателях. Именно их и отслеживайте в динамике, пользуясь разными методами.

Как конфликт учетов влияет на бизнес

- Задержки с отчетностью: в сложной системе, состоящей из очень разных и автономных частей, отчетность готовится долго — оперативно реагировать на ситуацию на рынке это не позволяет, и бизнес упускает возможности и прибыль.

- Недостоверность отчетов: в результатах часто допускаются ошибки, из-за них менеджмент принимает неверные решения, и компания снова теряет в деньгах.

- Противоречивость отчетов: информация из разных учетов противоречит друг другу, а это уже может помешать не только внутреннему управлению, но и получению инвестиций и кредитов.

- Дороговизна учета: на внесение данных, формирование отчетов, сверки и корректировки уходит много времени сотрудников — ведение учета получается дорогим.

В итоге компания разными способами теряет деньги, и руководство управляет ей практически вслепую, потому что отчетов либо нет, когда они нужны, либо в их достоверность уже слабо верят.